股票怎么玩杠杆意味着基金抱团取暖的程度不断提升

]article_adlist-->

]article_adlist-->市场行情

]article_adlist-->

]article_adlist-->创业板指低开低走跌2.23%,黄金概念股逆势大涨

1、整体走势:A股市场全天震荡调整,创业板指午后跌超3%。个股跌多涨少,沪深京三市超4000股飘绿,今日成交2.15万亿。截止收盘沪指跌0.51%,深成指跌1.23%,创业板指跌2.23%。

2、行业板块:黄金、房地产、银行、零售等板块涨幅居前,消费电子、CRO、半导体芯片、CPO等板块跌幅居前。

3、热门概念:黄金概念股逆势大涨,西部黄金、恒邦股份等多股涨停。地产股盘中拉升,苏宁环球、滨江集团等涨停。银行股表现强势,西安银行涨超6%。下跌方面,半导体芯片股走低,中芯国际跌超10%;创新药概念股下挫,华海药业跌停。(华尔街见闻)

港股收盘:恒生指数盘中创近四年新高,阿里巴巴涨超3%

恒生指数收涨1.19%,盘中突破26000点,创近四年新高,恒生科技指数收涨1.30%。科技股普涨,阿里巴巴涨超3%,阿里明日或发布两个重磅业务:重启“口碑网”对标大众点评,高德上线自营团购;阿里健康涨超10%,哔哩哔哩涨超5%;美团跌超2%。内房股集体大涨,碧桂园涨超27%。(华尔街见闻)

]article_adlist-->

]article_adlist-->行业动态

]article_adlist-->

]article_adlist-->年内八成主动权益基金跑赢大盘

今年以来,主动权益基金业绩强势回归。Wind数据显示,年内八成主动权益基金跑赢大盘,九成净值超越去年高点。蚂蚁基金公布的数据显示,截至9月5日,“蚂蚁理财金选”偏股基金年内平均收益率达26.9%,较沪深300指数收益翻倍。(人民财讯)

A股震荡不改公募调研热情 电子行业占绝对优势

据公募排排网数据显示,上周(2025年9月1日-9月7日)共有146家公募机构参与到A股调研活动中,覆盖到28个申万一级行业中的224只个股,合计调研次数达1353次,明显高于常规周度调研水平,表明公募调研热情依旧较高。上周公募调研次数排名前十的个股中,电子行业个股“霸榜”现象显著,同时机械设备行业的龙头企业也成为公募基金调研的“香饽饽”。(新华财经)

买基金更便宜了!费改三阶段走完 基民10万元投资一年省多少

以真金白银让利投资者,公募费率改革步入最终阶段。近日,中国证监会修订发布《公开募集证券投资基金销售费用管理规定(征求意见稿)》,公募基金行业第三阶段的销售费率改革正式落地。回顾2023年7月,公募基金行业费率改革正式启动,按照三阶段稳步推进。如今两年时间过去,费改将迎收官,公募行业也将实现全链条让利投资者。据北京商报记者测算,若以10万元购买主动管理的股票型、混合型A类份额基金,则单只产品一年合计节省费用或超千元。有业内人士表示,公募费率改革,累计每年向投资者让利超500亿元,是实实在在的让利惠民,长期来看,对公募基金行业和普通投资者都具有深远意义。(北京商报)

又见“日光基”!9月100只新基发行

9月基金发行市场热度持续升温,“日光基”再现。9月8日,华商基金旗下华商港股通价值回报混合型证券投资基金在首发当日火速结募,这已是本月第二只“一日售罄”的基金。此外,本月以来,已有12只基金宣布提前结束募集。

Wind数据显示,截至9月8日,从已披露发行公告的情况来看,9月共有100只新基金开始发行(仅统计初始份额),权益类基金占据主导。(中国证券报)

迎接ETF市场扩容机遇 公募构建多层次产品矩阵

随着A股市场投资生态的演进与居民资产配置结构的变迁,ETF赛道正迎来前所未有的发展机遇。今年以来,资金持续流入各类ETF产品,推动整体规模显著攀升。与此同时,公募基金也加速构建ETF产品矩阵,不断丰富产品供给。展望未来,多家公募基金表示,在资产再配置需求推动和机构资金持续入场的双重助力下,ETF市场仍具备广阔增长空间与多元化发展路径,并将成为资管行业规模扩容的重要引擎。(上海证券报)

压舱石 工具箱 话语权 ETF规模劲舞“三重奏”

从稳定市场的压舱石,到居民财富增长的工具箱,再到拥有影响股价走向的话语权——过去两年来,ETF风生水起,如今规模突破5万亿元,已然成为影响A股市场走向的重要力量。(上海证券报)

公募费率改革推动券商加速“服务导向”转型

9月5日,中国证监会就《公开募集证券投资基金销售费用管理规定(征求意见稿)》(以下简称《规定》)公开征求意见。业界将其视为公募费率改革已进入收官阶段,此次改革不仅从认申购费、销售服务费等多维度降低销售环节成本,还直击基金销售结算资金利息归属、基金投顾业务双重收费等问题。对此,招商证券非银金融首席分析师郑积沙表示:“《规定》解决了结算资金孳生利息归属、基金投顾重复收费等问题,加强了对销售机构‘重首发、轻持营’行为的约束。同时,推动基金投顾规范发展、持续回归‘以投资者为本’的业务之源。”(证券日报)

基金过度抱团并非好事

收益表现优秀的基金持股中部分重仓股高度重合,意味着基金抱团取暖的程度不断提升。好公司确实会受到众多基金的追捧,但如果持股集中度过高,未来也有可能引发新的风险,诸如集中的获利兑现可能会对市场产生一定冲击。此外,上市公司也应该加强自我宣传推广,与机构投资者、中小投资者多渠道互动沟通,让更多的投资者关注并认可自身的投资价值,吸引长期资金买入并持有,这也是市值管理的一种方式。(北京商报)

AI基金狂欢下的暗礁 需警惕“羊群效应”防范风险

2025年下半年,AI赛道成为资本市场的“风暴眼”,超400只基金凭借押注人工智能产业链实现30%以上的净值飙升。这场集体狂欢的背后,是机构投资者对技术革命的乐观共识,却也暗藏“拥挤交易”的隐患——历史经验表明,当资金过度集中于单一赛道时,泡沫破裂的风险往往悄然而至。

AI产业的爆发性增长为基金提供了“叙事红利”,从算力芯片到应用场景,资金的洪流推高了估值天花板。但共识是一把双刃剑:它既能加速资源聚集,也可能掩盖技术落地的不确定性。例如,部分AI公司尚未实现稳定盈利,而市场已提前透支未来数年的增长预期。这种“乐观偏差”一旦遭遇政策或技术瓶颈,踩踏式撤离或将重现。(电鳗快报)

冯柳、董承非、林鹏现身!私募加足马力调研 关注中国优势产业

最新统计数据显示,9月首周,私募调研频次接近700次,相比于8月首个完整周环比大幅增长超100%。8月私募调研频次达6053次,环比7月大幅增长超200%。从行业分布来看,8月以来医药生物、电子、计算机行业的私募调研频次居于前列。

值得一提的是,8月以来多位知名基金经理现身上市公司调研活动,他们尤为偏爱科技板块。比如,高毅资产知名基金经理冯柳、和谐汇一掌门人林鹏罕见“同框”调研海康威视,睿郡资产合伙人董承非、理成资产首席执行官吴圣涛调研鼎龙股份,睿郡资产合伙人杜昌勇、王晓明调研闻泰科技(维权)等。在业内人士看来,市场短期震荡不改中国优势产业中长期发展趋势,科技、创新药等成长板块将持续涌现投资机会。(上海证券报)

热门赛道,获大举加仓!

9月8日,A股市场呈现震荡分化格局,三大指数涨跌不一。股票ETF市场资金流向数据显示,昨日股票ETF资金流入流出基本持平,新能源、化工、机器人等行业主题ETF,以及创业板等宽基ETF资金净流入靠前,其中,仅新能源方向便强力“吸金”45亿元。此外,中证1000、沪深300、科创50等宽基ETF,以及光伏、芯片半导体等行业主题ETF“失血”相对较多。(中国基金报)

]article_adlist-->

]article_adlist-->公司动态

]article_adlist-->

]article_adlist-->万亿美元巨头,加仓中国股票

7月,美国资管巨头景顺旗舰新兴市场基金Invseco Developing Markets 大手笔加仓中国股票。其中,加仓京东1112.11%,加仓伊利股份1404.21%。资料显示,该基金规模为104亿美元,为全球规模排名靠前的主动管理新兴市场基金。景顺(Invesco)创立于1935 年,在全球管理约2.0万亿美元的资产,约合14.26万亿元人民币。景顺在超过20个市场拥有实地业务布局,在境内拥有景顺长城基金。(中国基金报)

]article_adlist-->

]article_adlist-->产品动态

]article_adlist-->

]article_adlist-->第二批,来了

9月8日,记者获悉,第二批科创债ETF正式获批,“花落”14家基金公司。从具体跟踪指数看,10只科创债ETF将跟踪中证AAA科技创新公司债指数,3只跟踪上证AAA科技创新公司债指数,1只跟踪深证AAA科技创新公司债指数。多位业内人士表示,科创债ETF的推出,填补了公募基金在“科技金融”债基领域的空白。随着科创债逐步扩容以及科创债ETF运作日渐成熟,科创债ETF的市场活跃度将进一步提升,该类型产品有望获得更多投资者的青睐。(中国基金报)

]article_adlist-->

]article_adlist-->人事变动

]article_adlist-->

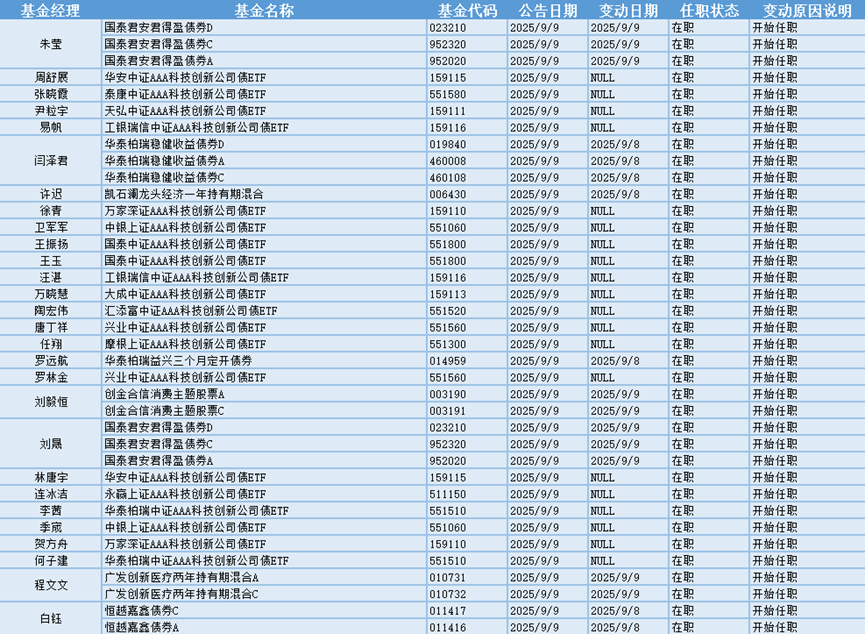

]article_adlist-->34位基金经理发生任职变动

今天(9.9)有21只基金产品发布基金经理离职公告,从变动原因上来看,有6位基金经理是由于工作变动而从管理的16只基金产品中离职。有1位基金经理是由于个人原因而从管理的5只基金产品中离职。(金融界)

(END)

(END)

一地基毛朋友圈开张了:

为方便与一地基毛的读者们直接有效沟通,我们决定直接跟大家建立好友关系。

大家可以直接加基毛哥微信gekkoshow。

未来我们会在基毛哥朋友圈分享行业动态、基金经理深度分析和投资感悟,偶尔还会分享一些市场八卦,与大家一起吃瓜。

投资策略

1、投基到底要不要择时?

2、绝对干货!基金小白如何做投资组合?

3、从基金经理的角度来谈为何不看好固收+

4、投资基金的四个误区

5、万字长文!基金经理如何赚钱,又是如何亏钱

6、买基金不能“万里挑一”!聊聊一地基毛的选基逻辑(工具篇)

7、暴跌下的思考!投资是一道数学题,解决亏损的3个方法!

8、散户为啥从不抄底?

9、手把手教你分析基金重仓股

ETF系列

1、原油飙涨!16只油气主题基金大盘点

2、一篇看懂黄金投资,别再傻傻买首饰了

3、资产配置,如何投日本股市

4、上证综指ETF哪家强?

5、3年亏了34%?!红利ETF也不能瞎买...

债基点评

1、债基代码表,收好!(中长期纯债)

2、债基代码表,收好!(短期纯债)

指增点评:沪深300丨中证500|中证1000|红利指数|标普500|上证50|科创板100

1、沪深300指数增强哪家强?

2、中证500指数增强哪家强?

3、上证50指增、创业板指增哪家强?

4、红利指数增强哪家强?

5、中证1000指增哪家强?

6、科创板100ETF哪家强?

7、标普500ETF最近“火”了

8、标普500指数基金哪家强?

晨星点评

1、历年晨星基金奖产品点评--2022年,防守好才是真的好!

2、历年晨星基金奖产品点评--2021年,进击的中生代迎来转型的镇痛

3、晨星双5星牛基盘点(大盘成长篇):9只产品上榜!新能源刷屏,华夏能源革新领衔

4、晨星双5星牛基盘点(大盘成长篇):建信基金3只产品上榜!除了“火山哥”陶灿还有谁?

5、晨星双5星牛基盘点(工银新金融):鄢耀创造逆势的奇迹,选股能力近五年行业前三

6、晨星双5星牛基盘点(成长平衡篇):诺安低碳经济,不够“性感”,但足够漂亮!

7、晨星双5星牛基盘点(大盘平衡篇):机构的真爱,国富中小盘和赵晓东

8、晨星双5星牛基盘点(中盘平衡篇):工银瑞信战略转型,杜洋总在正确时间做正确的事情

明星经理

五年期:| 张坤 | 曲扬| 葛兰|杨栋 |陈一峰 | 归凯 | 韩创 | 张翼飞 | 杨金金 | 崔宸龙 | 王申 | 陈皓 | 郑有为 |金梓才 |肖觅|白冰洋|杨珂|杨琨 |周海栋 | 冯明远|范琨|黄海 |汤戈 |韩冬燕 | 王斌|钟帅|胡中原|刘明宇|马芳

十年期:| 傅鹏博 | 王克玉 |朱少醒 |董承非 | 赵晓东 | 王创练|周雪军|邹维娜 |姜锋|刘莉莉|徐成

FOF:|林国怀|桑磊|许利明|邓炯鹏

避雷手册

全市场仅此一只!益民红利成长20年换10任经理,净值高点还停在2008年

掩护机构撤资惹争议!平安基金为何卖力“讨好”机构?

PUA年轻人的经济学家试水基金经理失败!换手率1571%,全仓地产亏损13%,排名倒数!

要降薪了?!三年跑输基准10%的基金经理有哪些?

什么叫“净值陷阱”?陆彬年化收益率16%背后,最大回撤64%,亏损38亿!

国融基金和国融证券的“小秘密”

机构一走就放飞自我?前海联合基金某产品上半年换手率3000%+

机构疯狂卖出40亿份,业绩全面崩盘回撤20%!中庚基金是否欠投资者一个解释?!

浦银安盛基金蒋佳良宣传文案“槽点”多 曾卷入“恒润内幕交易案"

东吴基金、东吴证券不能说的秘密!

东吴基金、东吴证券不能说的秘密!(2)

公募又现“猛将兄”!

国联基金,你可太仗义了!

国联基金,量化+红利有没有搞头?

今年最惨量化!大成动态量化配置策略混合已亏近40%

我就知道你在看!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

永华证券,股票推荐平台,第一配资门户提示:文章来自网络,不代表本站观点。